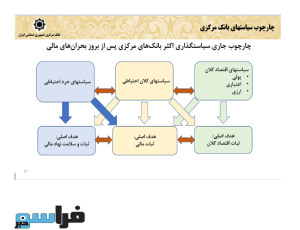

دکتر محمدرضا فرزین رئیسکل بانک مرکزی در سی و یکمین همایش سیاست های پولی و ارزی با عنوان بازآرایی سیاست های پولی و نظارتی؛ با نگاهی به قانون جدید بانک مرکزی به تشریح عملکرد بانک مرکزی در چهار محور کنترل و مدیریت رشد نقدینگی در جهت مهار تورم، تنظیمگری و مدیریت بازار ارز، تقویت نظارت و اصلاح نظام بانکی، تنظیم مناسبات مالی میان بانک مرکزی و شبکه بانکی با دولت پرداخت و در پایان چارچوب سیاست های بانک مرکزی در سال جدید، شامل سیاستهای کلان اقتصادی (پولی، اعتباری، ارزی) با هدف تثبیت اقتصاد کلان، سیاستهای کلان احتیاطی با هدف ثبات مالی و سیاستهای خرد احتیاطی با هدف ثبات و سلامت نهادهای مالی (نظام پولی و بانکی) تشریح کرد.

به گزارش فراسو به نقل از روابط عمومی بانک مرکزی، دکتر فرزین با اشاره به تصویب قانون جدید بانک مرکزی در سال گذشته و آغاز اجرایی شدن ان در سال جاری گفت: قانون جدید با هدف افزایش استقلال بانک مرکزی و همچنین افزایش کارایی سیاست پولی و اقتدار بانک مرکزی در حوزه نظارت تصویب و ابلاغ شده است و امیدواریم با استفاده از این ظرفیت در راستای ثبات مالی و اقتصادی گام برداریم.

رئیس شورای پول اعتبار با اشاره به سیاست تثبیت اقتصادی به عنوان سیاست اتخاذی بانک مرکزی برای دستیابی به اهداف گفت: کشورها زمانی از این سیاست استفاده می کنند که متغیرهای کلان اقتصادی از روندهای بلندمدت فاصله گرفته باشد و با اتخاذ این سیاست سعی در بازگرداندن این متغیرها به روند بلندمدت دارند.

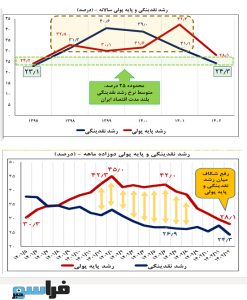

وی افزود: در کشور ما نیز تورم بیش از ۲۰ درصد از روند بلندمدت فاصله گرفته بود. نرخ رشد نقدینگی به بالای ۴۰ درصد رسیده بود در حالیکه روند بلندمدت ان در حوالی ۲۵ درصد است و نرخ ارز دچار نوسانات شدیدی شده بود. مجموعه این عوامل سبب شد بانک مرکزی سیاست تثبیت اقتصادی را اتخاذ کند.

رئیس کل بانک مرکزی گفت: هدف نرخ رشد نقدینگی ۲۵ درصدی را برای سال ۱۴۰۲ اعلام کردیم و با مجموعه ای از سیاست های متعارف و غیر متعارف (بدون بهره گیری از نرخ سود) توانستیم نرخ رشد نقدینگی را از ۴۰٫۶ درصد به ۲۴٫۳ درصد برسانیم.

دکتر فرزین با شاره به توفیق بانک مرکزی در کنترل کل های پولی و بازگشت نرخ رشد نقدینگی و پایه پولی به محدوده مقادیر بلندمدت گفت: بانک مرکزی برای نیل به این اهداف از ابزارهایی چون کنترل رشد مقداری ترازنامه بانک ها، افزایش نرخ سپرده قانونی، ابزارهای عملیات بازار باز و … بهره برده است.

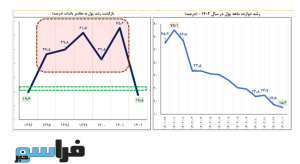

وی با اشاره به انتقاداتی که در ابتدای سال گذشته مبنی بر بالا بودن نرخ رشد پایه پولی مطرح بود تصریح کرد: یکی از ابزارهایی که در کنترل رشد نقدینگی استفاده کردیم افزایش نرخ سپرده قانونی بانک ها بوده است و این نرخ از ۱۰٫۶۶ درصد در مرداد ۱۴۰۱ به ۱۱٫۸۶ درصد در اسفند ۱۴۰۲ افزایش یافت و این موضوع یکی از عوامل افزایش پایه پولی کشور بود در حالیکه این رشد موجد خلق پول پرقدرت به جریان نقدینگی نبوده است و همانطور که مشاهده شد و براساس پیش بینی بانک مرکزی نرخ رشد پایه پولی نیز با نرخ رشد نقدینگی همگن شده و با طی روندی کاهشی نرخ رشد پایه پولی از ۴۵ درصد در فروردین ۱۴۰۲ به ۲۸٫۱ درصد در اسفند ۱۴۰۲ رسید.

وی افزود: برای امسال نیز نرخ رشد نقدینگی ۲۳ درصد با نوسان مثبت و منفی ۲ برنامه ریزی شده است.

وی افزود: برای امسال نیز نرخ رشد نقدینگی ۲۳ درصد با نوسان مثبت و منفی ۲ برنامه ریزی شده است.

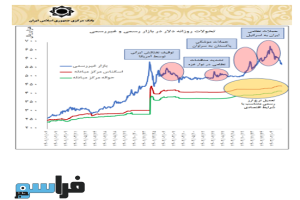

رئیس کل بانک مرکزی رشد پول را نشانگر رشد انتظارات تورمی برشمرد و گفت: کنترل رشد بخش سیال نقدینگی یا همان پول که نمادی از انتظارات تورمی در جامعه است از برنامه های بانک مرکزی بود. این نرخ در بین تمام کل های پولی همبستگی بسیار بالایی با تورم در کوتاه مدت دارد و با مجموعه اقدامات در قالب سیاست تثبیت و کنترل نوسانات بازار ارز رشد پول از ۷۵٫۱ درد در فروردین ۱۴۰۲ به ۱۵٫۳ درصد در فروردین ۱۴۰۳ کاهش یافت.

رئیس کل بانک مرکزی رشد پول را نشانگر رشد انتظارات تورمی برشمرد و گفت: کنترل رشد بخش سیال نقدینگی یا همان پول که نمادی از انتظارات تورمی در جامعه است از برنامه های بانک مرکزی بود. این نرخ در بین تمام کل های پولی همبستگی بسیار بالایی با تورم در کوتاه مدت دارد و با مجموعه اقدامات در قالب سیاست تثبیت و کنترل نوسانات بازار ارز رشد پول از ۷۵٫۱ درد در فروردین ۱۴۰۲ به ۱۵٫۳ درصد در فروردین ۱۴۰۳ کاهش یافت.

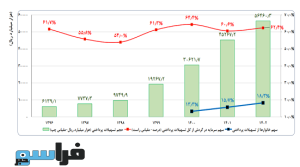

دکتر فرزین با اشاره به رشد ۲۴٫۷ درصدی تسهیلات پرداختی در سال ۱۴۰۲ گفت: آمارها نشان می دهد که سهم تسهیلات پرداختی به خانوارها از ۱۳٫۳ درصد در سال ۱۴۰۰ به ۱۵٫۷ درصد در سال ۱۴۰۱ و ۱۸٫۳ درصد در سال ۱۴۰۲ افزایش یافته است و علی رغم محدودیت در تسهیلات پرداختی برای کل شبکه بانکی تسهیلات پرداختی به خانوارها طی سال ۱۴۰۲ نسبت به سال ۱۴۰۱ معادل ۴۵٫۶ درصد رشد داشته است. همچنین با توجه به مشکلات تامین مالی بخش تولید ۶۲٫۴ درصد تسهیلات به سرمایه در گردش واحدهای تولیدی اختصاص یافته که سهم صنعت در این بخش نیز ۸۲ درصد است.

دکتر فرزین با اشاره به رشد ۲۴٫۷ درصدی تسهیلات پرداختی در سال ۱۴۰۲ گفت: آمارها نشان می دهد که سهم تسهیلات پرداختی به خانوارها از ۱۳٫۳ درصد در سال ۱۴۰۰ به ۱۵٫۷ درصد در سال ۱۴۰۱ و ۱۸٫۳ درصد در سال ۱۴۰۲ افزایش یافته است و علی رغم محدودیت در تسهیلات پرداختی برای کل شبکه بانکی تسهیلات پرداختی به خانوارها طی سال ۱۴۰۲ نسبت به سال ۱۴۰۱ معادل ۴۵٫۶ درصد رشد داشته است. همچنین با توجه به مشکلات تامین مالی بخش تولید ۶۲٫۴ درصد تسهیلات به سرمایه در گردش واحدهای تولیدی اختصاص یافته که سهم صنعت در این بخش نیز ۸۲ درصد است.

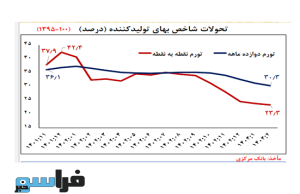

رئیس شورای پول و اعتبار با اشاره به نقش شاخص تورم تولید کننده به عنوان شاخص پیش نگر نرخ تورم مصرف کننده عنوان کرد: تورم نقطه به نقطه تولید کننده از ۳۷٫۹ درصد در بهمن ماه ۱۴۰۱ به ۲۳٫۳ در اردیبهشت ماه ۱۴۰۳ کاهش یافته است. هم چنین تورم شاخص تولیدکننده سالانه از ۳۶٫۱ درصد در بهمن ۱۴۰۱ به ۳۰٫۳ درصد در اردیبهشت ماه ۱۴۰۳ کاهش یافته است.

رئیس شورای پول و اعتبار با اشاره به نقش شاخص تورم تولید کننده به عنوان شاخص پیش نگر نرخ تورم مصرف کننده عنوان کرد: تورم نقطه به نقطه تولید کننده از ۳۷٫۹ درصد در بهمن ماه ۱۴۰۱ به ۲۳٫۳ در اردیبهشت ماه ۱۴۰۳ کاهش یافته است. هم چنین تورم شاخص تولیدکننده سالانه از ۳۶٫۱ درصد در بهمن ۱۴۰۱ به ۳۰٫۳ درصد در اردیبهشت ماه ۱۴۰۳ کاهش یافته است.

دکتر فرزین یکی از عوامل کاهش نرخ تورم تولید کننده را ثبات در نرخ ارز سامانه نیما عنوان کرد و گفت: همبستگی میان تحولات نرخ ارز حواله نیما و شاخص بهای تولیدکننده نشان می دهد که بانک مرکزی با تامین ارز مواد اولیه و کالاهای واسطه ای مورد نیاز کشور از طریق سامانه نیما موفقیت چشمگیری در کنترل و کاهش شاخص تورم تولید کننده داشته است. از مجموع ۶۶٫۲ میلیارد دلار تامین ارز واردات در سال گذشته ۴۸ میلیارد دلار سهم مواد اولیه و کالاهای واسطه ای با ضریب تغییرات ۲٫۴ درصد بوده است که باعث شده تورم تولید کننده با توجه به پیش بینی پذیر بودن نوسانات و اطمینان بنگاه ها و فعالان اقتصادی به برنامه ها و سیاست های بانک مرکزی روندی کاهشی در پیش بگیرد.

دکتر فرزین یکی از عوامل کاهش نرخ تورم تولید کننده را ثبات در نرخ ارز سامانه نیما عنوان کرد و گفت: همبستگی میان تحولات نرخ ارز حواله نیما و شاخص بهای تولیدکننده نشان می دهد که بانک مرکزی با تامین ارز مواد اولیه و کالاهای واسطه ای مورد نیاز کشور از طریق سامانه نیما موفقیت چشمگیری در کنترل و کاهش شاخص تورم تولید کننده داشته است. از مجموع ۶۶٫۲ میلیارد دلار تامین ارز واردات در سال گذشته ۴۸ میلیارد دلار سهم مواد اولیه و کالاهای واسطه ای با ضریب تغییرات ۲٫۴ درصد بوده است که باعث شده تورم تولید کننده با توجه به پیش بینی پذیر بودن نوسانات و اطمینان بنگاه ها و فعالان اقتصادی به برنامه ها و سیاست های بانک مرکزی روندی کاهشی در پیش بگیرد.

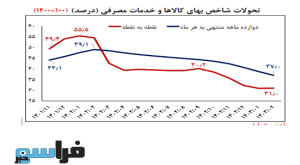

رئیس کل بانک مرکزی افزود: تورم نقطه به نقطه شاخص بهای مصرف کننده نیز با ۱۸٫۴ واحد درصد کاهش از ۴۹٫۴ درصد در بهمن ماه ۱۴۰۱ به ۳۱ درصد در اردیبهشت ۱۴۰۳ رسیده است. تورم سالیانه مصرف کننده نیز با ۷٫۱ واحد درصد کاهش از ۴۴٫۱ درصد در بهمن ماه ۱۴۰۱ به ۳۷ دردصد در اردیبهشت ۱۴۰۳ کاهش یافته است. با مجموع سیاست های اتخاذشده سعی می کنیم شاخص تورم را نیز به روند بلند مدت که ۲۰ درصد است بازگردانیم و در سال جاری نیز نرخ تورم نقطه به نقطه در کانال ۲۰ درصد هدفگذاری شده است چون آنچه که مردم احساس می کنند تورم نقطه به نقطه کالا و خدمات مصرفی است. در همین راستا نرخ تورم نقطه به نقطه مسکن از ۱۰۰ درصد در اردیبهشت سال گذشته به ۱۲٫۳ درصد در اردیبهشت امسال رسیده است.

رئیس کل بانک مرکزی افزود: تورم نقطه به نقطه شاخص بهای مصرف کننده نیز با ۱۸٫۴ واحد درصد کاهش از ۴۹٫۴ درصد در بهمن ماه ۱۴۰۱ به ۳۱ درصد در اردیبهشت ۱۴۰۳ رسیده است. تورم سالیانه مصرف کننده نیز با ۷٫۱ واحد درصد کاهش از ۴۴٫۱ درصد در بهمن ماه ۱۴۰۱ به ۳۷ دردصد در اردیبهشت ۱۴۰۳ کاهش یافته است. با مجموع سیاست های اتخاذشده سعی می کنیم شاخص تورم را نیز به روند بلند مدت که ۲۰ درصد است بازگردانیم و در سال جاری نیز نرخ تورم نقطه به نقطه در کانال ۲۰ درصد هدفگذاری شده است چون آنچه که مردم احساس می کنند تورم نقطه به نقطه کالا و خدمات مصرفی است. در همین راستا نرخ تورم نقطه به نقطه مسکن از ۱۰۰ درصد در اردیبهشت سال گذشته به ۱۲٫۳ درصد در اردیبهشت امسال رسیده است.

رئیس کل بانک مرکزی در ادامه با اشاره به برخی مطالب مطرح شده در فضای رسانه ای و برخی تحلیل های کارشناسان اقتصادی در زمینه اختلاف آمارهای بانک مرکزی و مرکز آمار ایران در زمینه تولید ناخالص داخلی گفت : بخش عمده اختلاف های موجود در نرخ های رشد میان بانک مرکزی و مرکز آمار ایران ناشی از چند عامل است که از ان جمله می توان به تفاوت ضریب سبد کالاهای خوراکی در بانک مرکزی و مرکز امار است که بین ضریب در محاسبات بانک مرکزی ۳۲ درصد و در مرکز امار ۲۸ درصد است اما در عین حال سال پایه محاسبه در هر دو مجموعه سال ۱۴۰۰ است .

رئیس کل بانک مرکزی در ادامه با اشاره به برخی مطالب مطرح شده در فضای رسانه ای و برخی تحلیل های کارشناسان اقتصادی در زمینه اختلاف آمارهای بانک مرکزی و مرکز آمار ایران در زمینه تولید ناخالص داخلی گفت : بخش عمده اختلاف های موجود در نرخ های رشد میان بانک مرکزی و مرکز آمار ایران ناشی از چند عامل است که از ان جمله می توان به تفاوت ضریب سبد کالاهای خوراکی در بانک مرکزی و مرکز امار است که بین ضریب در محاسبات بانک مرکزی ۳۲ درصد و در مرکز امار ۲۸ درصد است اما در عین حال سال پایه محاسبه در هر دو مجموعه سال ۱۴۰۰ است .

وی افزود: از دیگر علت اختلاف اماری میان بانک مرکزی و مرکز آمار در محاسبه نرخ رشد در زمینه گام بندی برای محاسبه قیمت های بین این دو مجموعه و پراکندگی امارگیری بانک مرکزی و تفاوت در سرفصل های بانک مرکزی و مرکز آمار است.

دکتر فرزین با بیان اینکه با برنامه ریزی به عمل امده در معاونت اقتصادی بانک مرکزی تلاش می شود تا آمارهای دو مجموعه به یکدیگر نزدیک شود، خاطرنشان کرد :با وجود تمامی این تفاوت ها در نحوه محاسبه نرخ تورم میان بانک مرکزی و مرکز امار اما از یک واقعیت نباید غافل شد، تغییرات نرخ تورم در امار استخراجی هردو مجموعه یکسان است و خروجی امار بیانگر کاهش حدود ۲۰ درصدی در تورم نقطه به نقطه از ابتدای سال ۱۴۰۲ تا پایان سال ۱۴۰۲ است .

رئیس کل بانک مرکزی در خصوص دیگر اختلافات موجود در امارهای بانک مرکزی و مرکز امار ایران در زمینه نرخ رشد عنوان کرد: منابع اماری و طبقه های متفاوت میان بخش های اقتصادی به همراه اختلاف سال پایه مبنای محاسبه از مهمترین عوامل این اختلاف اماری است به طوری که سال پایه در بانک مرکزی ۱۳۹۵ است و سال پایه در محاسبات مرکز امار ۱۳۹۰ است که البته با برنامه ریزی انجام شده درسالجاری، سال پایه هر دو مجموعه به ۱۴۰۰ تغییر می کند.

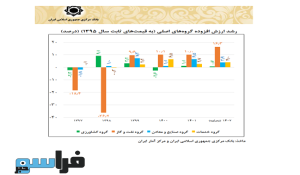

دکتر فرزین در ادامه خطاب به برخی از تحلیگران اقتصادی گفت : در تحلیل متغیر های اقتصاد کلان باید دقت شود که چه زمانی و چه شرایط محیطی با یکدیگر مقایسه می شود و همواره باید انصاف را در تحلیل ها مدنظر قرار داد. به طور مثال در پایان سال ۹۸ کرونا شروع شد در سال ۹۹ اوج کرونا را د اشتیم و در سال ۱۴۰۰ واکسیناسیون اغاز شد و شاخص های اقتصادی اصلاح شد. همچنین در سالهای ۹۷ و ۹۸ فروش نفت به دلیل تحریم های ترامپ به شدت کاهش یافت و پس از سال ۱۴۰۰ نرخ رشد نفت افزایش یافت و به ۱۰.۱ درصد رسید و در سال ۱۴۰۱ به ۱۰ درصد و در سال ۱۴۰۲ به ۱۶.۳ درصد افزایش یافت و امیدواریم با توجه به سرمایه گذاری های انجام شده در صنعت نفت این نرخ رشد در سال ۱۴۰۳ ادامه داشته باشد .

وی با اشاره به ابزار نگرانی برخی مقامات امریکایی از افزایش فروش نفت ایران گفت: افزایش فروش نفت فقط ناشی از افزایش تولید نیست چراکه مجموعه سیاست های اتخاذ شده منجر به افزایش قدرت فروش نفت کشور شده است .

وی با اشاره به ابزار نگرانی برخی مقامات امریکایی از افزایش فروش نفت ایران گفت: افزایش فروش نفت فقط ناشی از افزایش تولید نیست چراکه مجموعه سیاست های اتخاذ شده منجر به افزایش قدرت فروش نفت کشور شده است .

رئیس کل بانک مرکزی نرخ رشد اقتصاد کشور را در سال ۱۴۰۲ بالای ۴ درصد اعلام کرد و گفت: این نرخ رشد بالاترین نرخ در میان کشورهای منطقه و در سطح بین المللی نیز در زمره نرخ های رشد بالا محسوب می شود .

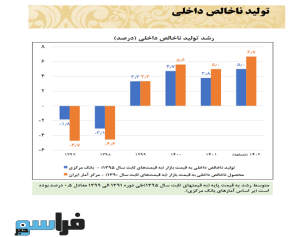

وی متوسط تولید ناخالص داخلی به قیمت پایه طی دور های ۱۳۹۱ تا ۱۳۹۹ را نیم درصد اعلام کرد و گفت :براساس امارهای بانک مرکزی نرخ رشد تولید ناخالص داخلی از منفی ۴.۷ درصد در سال ۱۳۹۷ به مثبت ۵.۶ درصد در سال ۱۴۰۰ و ۶.۷ درصد در نه ماهه سال ۱۴۰۲ افزایش یافته است .

وی متوسط تولید ناخالص داخلی به قیمت پایه طی دور های ۱۳۹۱ تا ۱۳۹۹ را نیم درصد اعلام کرد و گفت :براساس امارهای بانک مرکزی نرخ رشد تولید ناخالص داخلی از منفی ۴.۷ درصد در سال ۱۳۹۷ به مثبت ۵.۶ درصد در سال ۱۴۰۰ و ۶.۷ درصد در نه ماهه سال ۱۴۰۲ افزایش یافته است .

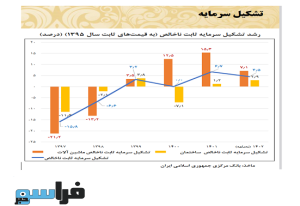

دکتر فرزین در ادامه گزارش وضعیت شاخص های مهم اقتصادی در سال گذشته با اشاره به روند تشکیل سرمایه در زمینه ماشین آلات طی سالهای ۹۷ و ۹۸ را منفی ۱۵.۸ درصد و منفی ۶.۶ درصد اعلام کرد و گفت :این روند از سال ۱۴۰۰ روند روبه رشدی را طی کرد و به مثبت ۱۵.۴ درصد رسید و این روند در بخش ساختمان از منفی ۱۱.۴ درصد در سال ۱۳۹۷ به مثبت ۲.۹ درصد درسال ۱۴۰۲ رسید.

دکتر فرزین در ادامه گزارش وضعیت شاخص های مهم اقتصادی در سال گذشته با اشاره به روند تشکیل سرمایه در زمینه ماشین آلات طی سالهای ۹۷ و ۹۸ را منفی ۱۵.۸ درصد و منفی ۶.۶ درصد اعلام کرد و گفت :این روند از سال ۱۴۰۰ روند روبه رشدی را طی کرد و به مثبت ۱۵.۴ درصد رسید و این روند در بخش ساختمان از منفی ۱۱.۴ درصد در سال ۱۳۹۷ به مثبت ۲.۹ درصد درسال ۱۴۰۲ رسید.

رئیس کل بانک مرکزی حفظ رشد تشکیل سرمایه را مستلزم حفظ نرخ رشد دانست و تاکید کرد : لازمه دستیابی به جهش تولید، جهش در تامین مالی و تامین نیاز بنگاه های اقتصادی است و در این راستا علاوه برنقش افرینی بازار سرمایه، سیاست دولت نیز تاثیرگذار است چراکه در صورت تحمیل فشار تامین مالی دولت به شبکه بانکی ، نظام بانکی را در تامین مالی بخش خصوصی با دشواری مواجه می کند. ضمن اینکه با توجه به فرصت های ایجاد شده در زمینه جذب سرمایه گذاری خارجی، جذب سرمایه خارجی و استفاده از پول بیرونی مورد توجه قرار گیرد تا بستر لازم برای رشد تشکیل سرمایه و حفظ رشد تولید ناخالص ملی فراهم شود.

دکتر فرزین در ادامه این گزارش، سی و یکمین همایش سیاست های پولی و ارزی را فرصت مناسبی برای بررسی سیاستهای ارزی دانست و گفت :تحلیل بازار غیر رسمی ارز در سال گذشته نشان می دهد که این بازار پرنوسان بود و عمدتا نرخ ها با یک تهدید امنیتی و یا اخبار سیاسی به شدت دچار نوسان می شد ولی نکته مهم این است که در هر جهشی مجدد روندی نزولی داشته است. به طور مثال در جریان عملیات وعده صادق و حمله به رژیم اشغالگر صهیونیستی شاهد نوسان در بازار بودیم که این نوسات به سرعت از سوی بانک مرکزی کنترل شد و نرخ به  وی دمیدن بر انتظارات تورمی را مهمترین حربه گرانندگان بازار غیر رسمی عنوان کرد و گفت : ثبات نسبی در بازار ارز صرفا تنها ناشی از اقدامات بانک مرکزی نیست چراکه شرایط ثبات امنیتی و سیاسی کشور و به تبع ان فرونشستن انتظارات تورمی از عوامل مهم در ثبات ارزی است.

وی دمیدن بر انتظارات تورمی را مهمترین حربه گرانندگان بازار غیر رسمی عنوان کرد و گفت : ثبات نسبی در بازار ارز صرفا تنها ناشی از اقدامات بانک مرکزی نیست چراکه شرایط ثبات امنیتی و سیاسی کشور و به تبع ان فرونشستن انتظارات تورمی از عوامل مهم در ثبات ارزی است.

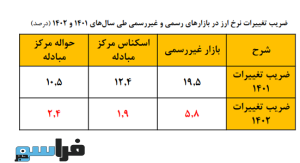

رئیس کل بانک مرکزی نوسان زودگذر نرخ ارز بازار غیر رسمی در اواخر سال ۱۴۰۲ و اوایل سالجاری ناشی از رخدادهای سیاسی و نظامی و تعدل ان پس از فروکش کردن تهدیدات نظامی را حاصل اجرای سیاست های تثبیت در ثبات بخشی بازار ارز دانست و گفت : امارها نشان می دهد ضریب تغییرات نرخ ارز در بازارهای رسمی و غیر رسمی در سال ۱۴۰۱ در بازارهای غیر رسمی ،اسکناس مرکز مبادله و حواله مرکز مبادله به ترتیب ۱۹.۹ درصد /۱۲.۴ درصد و ۱۰.۵ درصد بود که این ضریب تغییرات درسال ۱۴۰۲ به ترتیب برابر با ۵.۸ درصد / ۱.۹ درصد و ۲.۴ درصد بود .

وی افزود :برخی تحلیلی مبنی بر اثر گذاری نرخ ارز کالای غیر رسمی بر نرخ کالا و خدمات وانچه که مبنای بازار کالا و خدمات است این نرخ است بانک مرکزی تلاش می کند که نرخ مرکز مبادله نرخ اثرگذار بر اقتصاد کشور باشد اما در عین حال نرخی تحت عنوان بازار غیر رسمی توسط کانال ها شکل گرفته است و این نرخ از طریق مدیریت انتظارات تورمی بازار کنترل می شود به طوری که با کوچکترین اخبار منفی ابتدا نرخ را بالا می برند و در صورت دریافت پاسخ مثبت از سمت بازار مدام بر ان دمیده می شود که البته این فشار انتظارات را نمی توان نادیده گرفت .

رئیس کل بانک مرکزی در ادامه با اشاره واکنش شاخص بهای تولید کننده به نرخ ارز گفت : براساس بررسی های به عمل امده در یک دوره شش ماهه همبستگی نرخ ارز نیما و شاخص بهای تولید کنند در یک دوره شش ماهه برای نرخ کالاها ۷۰ درصد است در مورد خدمات ۹۰ است و در کل ۸۰ درصد است و یکی از علل کاهش شدید شاخص بهای تولید کنند وجود ثبات در نرخ ارز بود که عمدتا از نرخ حواله تاثیرپذیرفته است که عملا منجر به کاهش تورم شده است .

رئیس کل بانک مرکزی در ادامه با اشاره واکنش شاخص بهای تولید کننده به نرخ ارز گفت : براساس بررسی های به عمل امده در یک دوره شش ماهه همبستگی نرخ ارز نیما و شاخص بهای تولید کنند در یک دوره شش ماهه برای نرخ کالاها ۷۰ درصد است در مورد خدمات ۹۰ است و در کل ۸۰ درصد است و یکی از علل کاهش شدید شاخص بهای تولید کنند وجود ثبات در نرخ ارز بود که عمدتا از نرخ حواله تاثیرپذیرفته است که عملا منجر به کاهش تورم شده است .

وی با بیان اینکه تاثیرگذاری نرخ ارز در بازار غیر رسمی در برخی بخش ها قابل انکار نیست گفت : با این وجود تلاش بانک مرکزی براین است که این نرخ به صورت بلند مدت در نرخ بالا نماند و علائم منفی بدهد.

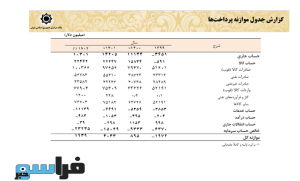

رئیس کل بانک مرکزی در بخش دیگری از گزارش خود در زمینه شاخص های کلان اقتصادی در سال ۱۴۰۲ به موضوع تراز تجاری کشور و مباحث مطرح شده در خصوص تاثیر سیاست های ارزی در این زمینه اشاره کرد و گفت : در این زمینه یک اعداد صادرات و واردات داریم که گمرک اعلام می کند و یک اعداد هم که در تراز پرداخت ها درج می شود بین این دو عدد خیلی تفاوت است چراکه هدف گزارش تراز پرداخت ها جریان ارز است اما هدف گزارش های گمرک جریان کالا است و استاندار گزارش های تراز پرداخت براساس جریان پول است بنابراین طبقه بندی متفاوتی دارد و مباحث قاچاق واردات و صادرات را هم در گزارش های خود درج می کند .

وی افزود :همواره میان امار صادرات و واردات گمرکی که متکی به کالاهای غیر نفتی است ناترازی وجود دارد به ویژه در سنواتی که صادرات با مشکل مواجه شده بود که این ناترازی در دهه ۸۰ تا ۳۰ میلیارد دلار هم می رسید لذا تراز گمرکی همیشه منفی بوده است و انچه که به بازار ارز علامت می دهد تراز پرداخت ها است .

رئیس کل بانک مرکزی خاطرنشان کرد :براساس گزارش جدول موازنه پرداخت در سال ۱۴۰۲ حساب جاری ۱۰ میلیارد دلار مثبت است و حساب کالا نیز ۲۲ میلیارد دلار مثبت است اما حساب خدمات ما هم که همیشه منفی بوده ۱۱ میلیارد دلار منفی است به همین دلیل حساب جاری ما ۱۰ میلیارد دلار مثبت است اما خالص حساب سرمایه منفی است. به همین دلیل برخی انتقاد می کنند که این امر نشان از فرار سرمایه است . درحالی که این موضوع به مفهوم فرار سرمایه نیست چراکه حساب سرمایه منفی که همیشه منفی بوده ، در تراز پرداخت ها به معنای افزایش دارایی های خارجی کشور است؛چرا منفی است؟ چون افزایش دارایی خارجی بیش از افزایش دارایی های خارجی ها در داخل است.

رئیس کل بانک مرکزی خاطرنشان کرد :براساس گزارش جدول موازنه پرداخت در سال ۱۴۰۲ حساب جاری ۱۰ میلیارد دلار مثبت است و حساب کالا نیز ۲۲ میلیارد دلار مثبت است اما حساب خدمات ما هم که همیشه منفی بوده ۱۱ میلیارد دلار منفی است به همین دلیل حساب جاری ما ۱۰ میلیارد دلار مثبت است اما خالص حساب سرمایه منفی است. به همین دلیل برخی انتقاد می کنند که این امر نشان از فرار سرمایه است . درحالی که این موضوع به مفهوم فرار سرمایه نیست چراکه حساب سرمایه منفی که همیشه منفی بوده ، در تراز پرداخت ها به معنای افزایش دارایی های خارجی کشور است؛چرا منفی است؟ چون افزایش دارایی خارجی بیش از افزایش دارایی های خارجی ها در داخل است.

وی افزود : فرار سرمایه زمانی حادث می شود که تجار، بازرگانان و مردم عادی به دلیل هراس از افزایش نرخ ارز اقدام به تبدیل سرمایه ها به ارز کنند. لذا انچه که مانع فرار سرمایه می شود ثبات در بازار ارز است اما عده ای اینگونه تحلیل می کنند که منفی بودن تراز تجاری به علت جلوگیری از افزایش نرخ ارز است، درحالی که مطالعات نشان می دهد کاهش ارزش پول ملی و افزایش نرخ ارز الزاما به افزایش صادرات منتهی نمی شود و در بلند مدت رابطه همبستگی بین این دو متغیر الزاما وجود ندارد. چراکه صادرات ما بیشتر متکی به عوامل تولید است و متغیر اساسی تعیین کننده در این زمینه نرخ ارز نیست هرچند این تحلیل نسبی است که این نکته هم می تواند موضوعی برای بررسی در این همایش باشد .

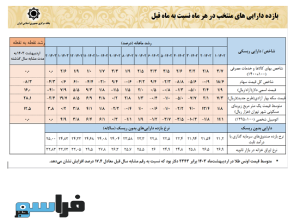

رئیس کل بانک مرکزی در بخش دیگری از سخنان خود با اشاره به بازده دارایی های منتخب در سال گذشته اشاره کرد و گفت: بازده دارایی های منتخب در اردیبهشت ماه امسال نسبت به سال گذشته نشان می دهد که بازده دارایی در سهام منفی ۸.۳ درصد بوده است برخی افراد در رسانه ها این بازدهی منفی در بازار سهام را ناشی از اقدام بانک مرکزی در عرضه سپرده خاص با نرخ ۳۰ درصد می دانند بازار سرمایه ماه ها است منفی است که باید بررسی شود. سیاستگذاری در بانک مرکزی به گونه ای است که مخل بازار سرمایه نباشد. رشد بازار سرمایه برای بانک مرکزی مهم است و براین باور هستیم که بازار سرمایه از محل بازار اولیه رشد کند. اجرای سیاست های تثبیت بانک مرکزی نباید برای این بازار مشکل ایجاد کند.

رئیس کل بانک مرکزی در بخش دیگری از سخنان خود با اشاره به بازده دارایی های منتخب در سال گذشته اشاره کرد و گفت: بازده دارایی های منتخب در اردیبهشت ماه امسال نسبت به سال گذشته نشان می دهد که بازده دارایی در سهام منفی ۸.۳ درصد بوده است برخی افراد در رسانه ها این بازدهی منفی در بازار سهام را ناشی از اقدام بانک مرکزی در عرضه سپرده خاص با نرخ ۳۰ درصد می دانند بازار سرمایه ماه ها است منفی است که باید بررسی شود. سیاستگذاری در بانک مرکزی به گونه ای است که مخل بازار سرمایه نباشد. رشد بازار سرمایه برای بانک مرکزی مهم است و براین باور هستیم که بازار سرمایه از محل بازار اولیه رشد کند. اجرای سیاست های تثبیت بانک مرکزی نباید برای این بازار مشکل ایجاد کند.

وی افزود :قیمت اسمی دلار در اردیبهشت ماه امسال نسبت به مدت مشابه سال گذشته ۱۶ درصد رشد داشت و طی این مدت قیمت سکه ۲۸.۱ درصد رشد داشت که ۱۷ درصد از این رشد ناشی از رشد انس جهانی طلا بود و نرخ یک مترمربع مسکن نیز ۱۲.۵ درصد رشد داشت .

رئیس کل بانک مرکزی در ادامه به تبیین چارچوب سیاست های بانک مرکزی پرداخت و گفت : ادبیات سیاستگذاری بانک مرکزی از دهه هشتاد به بعد تغییر کرده است. بانک مرکزی سه دسته سیاست “سیاست کلان اقتصادی” ” سیاست کلان احتیاطی ” و “سیاست های خرد احتیاطی ” دارد و برای برقرار ثبات مالی باید هر سه سیاست به صورت همزمان دنبال شود .

وی یادآور شد: اقتصاد یعنی انتخاب و هر انتخابی اثرات مثبت و منفی دارد. بنابراین باید هزینه فایدهها بررسی شود و نیازی نیست با اتخاذ برخی سیاستها هزینه زیادی به اقتصاد تحمیل شود. در هر یک از سیاستهایی که اجرا میکنیم اهداف، ابزارها و شاخصهای مختلف را در نظر میگیریم و مستمر آنها را بررسی میکنیم تا تصمیمات کارا، پایدار و سالمی در راستای رشد و توسعه اقتصادی کشور بگیریم. هدفگذاری رشد نقدینگی را ۲۳ درصد با دامنه نوسان مثبت منفی ۲ درصد در نظر گرفتهایم. قصد داریم تورم نقطه به نقطه را به کانال ۲۰ درصد برسانیم. بازنگری نرخ سود سیاستی و کف و سقف دالان نرخهای بینبانکی نیز یکی محورهای سیاستی است. اگر تورم کاهش پیدا کرده باشد باید در نرخ سود بازنگری انجام شود و در صورت لزوم نرخ سود را کاهش میدهیم.

وی یادآور شد: اقتصاد یعنی انتخاب و هر انتخابی اثرات مثبت و منفی دارد. بنابراین باید هزینه فایدهها بررسی شود و نیازی نیست با اتخاذ برخی سیاستها هزینه زیادی به اقتصاد تحمیل شود. در هر یک از سیاستهایی که اجرا میکنیم اهداف، ابزارها و شاخصهای مختلف را در نظر میگیریم و مستمر آنها را بررسی میکنیم تا تصمیمات کارا، پایدار و سالمی در راستای رشد و توسعه اقتصادی کشور بگیریم. هدفگذاری رشد نقدینگی را ۲۳ درصد با دامنه نوسان مثبت منفی ۲ درصد در نظر گرفتهایم. قصد داریم تورم نقطه به نقطه را به کانال ۲۰ درصد برسانیم. بازنگری نرخ سود سیاستی و کف و سقف دالان نرخهای بینبانکی نیز یکی محورهای سیاستی است. اگر تورم کاهش پیدا کرده باشد باید در نرخ سود بازنگری انجام شود و در صورت لزوم نرخ سود را کاهش میدهیم.

فرزین گفت: در بازار طلا به عنوان جانشین ارز ورود کردهایم. منطق بورس و فعالیت آن در بازار طلا سودآوری است، اما منطق بانک مرکزی تنظیمگری و مدیریت بازار طلا است. ورود بانک مرکزی به بازار طلا با هدف تنظیمگری و مدیریت این بازار بوده و قصد داریم با همکاری بورس ورود خود به بازار طلا را تقویت کنیم. در استفاده از اوراق ارزی برای تامین مالی، سال گذشته تجربه ۱۰۰ میلیون دلاری داشتیم اما امسال قصد داریم استفاده از آن را افزایش دهیم. همچنین آمارها نشان میدهد مجموع واردات کشور در سال ۱۴۰۲ معادل ۶۶.۲ میلیارد دلار بوده است که ۴۸ میلیارد دلار آن به مواد اولیه و کالاهای واسطهای، ۹.۸ میلیارد دلار کالاهای سرمایهای و ۸.۳ کالاهای مصرفی اختصاص پیدا کرده است.

رئیس کل بانک مرکزی ادامه داد: در حکمرانی ریال نیز کار بسیار خوبی در بانک مرکزی انجام شده است. حکمرانی ریال یعنی بدانیم پول توسط چه کسی، چگونه، برای چه کسی و با چه هدفی منتقل میشود.

انحلال، آخرین مرحله اصلاح ناترازیهاست

رئیس کل بانک مرکزی با بیان اینکه در بحث اصلاحات نظام بانکی سیاستهایی که سال گذشته اعلام را امسال نیز دنبال میکنیم، اظهار کرد: قانون جدید بانک مرکزی اختیارات ما را در نظارت و فیصله افزایش داده است.

فرزین ادامه داد: در نظام بانکی ما برخی از بانک ها ناتراز هستند و تعدادی از ان ها ناترازیشان در حال افزایش است که عموما ناشی از مطالبات آنها از دولت است البته بخشی از ناترازی ها هم ناشی از مسائل نظارتی و مسائلی است که داخل بانک اتفاق افتاده است که ما به آن ورود کردهایم.

وی گفت: ما در بانک مرکزی قصد انحلال نداریم بلکه انحلال آخرین مرحله است. قبل از آن به بانک ها برنامه اصلاح میدهیم و آنها را به طور منظم پایش و رصد خواهیم کرد.

رئیس کل بانک مرکزی تصریح کرد: در قانون قبلی بانک مرکزی، این نهاد مسئول سیاست های پولی و ارزی بود؛ اما در قانون جدید اهداف دیگری مانند رشد اقتصادی و عدالت نیز به آن ها اضافه شده است که امیدواریم بتوانیم با کمک سایر دستگاه ها به این اهداف دست پیدا کنیم. مهمترین هدف ما همان ثبات مالی است.

رئیس کل بانک مرکزی در ابتدای این مراسم نیز با گرامی داشت یاد رئیس جمهور شهید و شهدای خدمت گفت: در کنار ابعاد شخصیتی رئیس جمهور شهید باید به وجهه مدیریتی ایشان نیز اشاره کنم. ایشان همیشه سمت قانون و مقررات می ایستاد و در ورود به موضوعات مرتبط با بانک مرکزی ضمن توجه به حفظ استقلال بانک مرکزی بر حفظ منافع نظام بانکی کشور تاکید می کرد و همواره در انجام امور تخصصی به لحاظ حرفه ای دست مسئولان ذیربط را برای انجام مسئولیت های تخصصی باز می گذاشت.

وی خاطر نشان کرد: حتی در بحث انتخاب ۴ شخصیت اقتصادی، حقوقی و متخصص امور مالی برای عضویت در هیئت عالی که به پیشنهاد رئیس کل و حکم رئیس جمهور انجام می شود، ایشان بر تخصص و کارایی و البته همراهی افراد با سیاست های بانک مرکزی تاکید کردند و هرگز کاری خارج از قانون و مقررات به بانک مرکزی تحمیل نکردند.

فراسو خبر پایگاه خبری تحلیلی فراسو خبر

فراسو خبر پایگاه خبری تحلیلی فراسو خبر